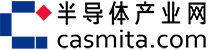

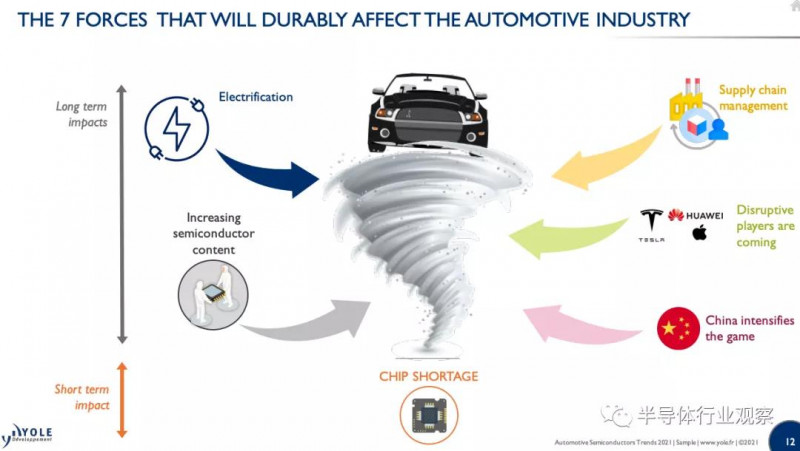

據(jù)Yole披露,在諸多因素的推動(dòng)下,汽車行業(yè)正在正在經(jīng)歷戲劇性的變化。

由以下因素導(dǎo)致的芯片短缺許多活動(dòng)始于 2020 年 11 月,并且可能持續(xù)到 2022 年下半年之后。直接后果是芯片漲價(jià)高達(dá) 20% 和中斷在供應(yīng)鏈中。

2021年,多國(guó)宣布通過(guò)汽車排放,積極進(jìn)取減少二氧化碳的計(jì)劃電氣化。因此,在接下來(lái)的 15 年里,原始設(shè)備制造商將不得不轉(zhuǎn)移大部分生產(chǎn)從 ICE(內(nèi)燃機(jī))汽車到全球范圍內(nèi)的 EV/HEV。這種演變,疊加 C.A.S.E. (連接、ADAS、共享、電氣化)的影響,將帶來(lái)更多半導(dǎo)體需求,將有利于新進(jìn)入者的到來(lái)。例如蘋果、華為和索尼等廠商將會(huì)成為汽車半導(dǎo)體領(lǐng)域的重要角色。

順應(yīng)這一趨勢(shì),IC組裝企業(yè)(富士康、Magna Fisker……)將自己聚焦在汽車組裝,并計(jì)劃改變當(dāng)前供應(yīng)鏈。OEM 很可能會(huì)成為“無(wú)晶圓廠”,而IC組裝商將多元化進(jìn)入汽車行業(yè)。這反過(guò)來(lái)又會(huì)影響供應(yīng)鏈,因?yàn)樵荚O(shè)備制造商將不得不直接與芯片廠商,向消費(fèi)者學(xué)習(xí)行業(yè),并保持“緩沖庫(kù)存”。

最后,中國(guó)正在加劇競(jìng)爭(zhēng)汽車行業(yè),在這兩個(gè)領(lǐng)域都進(jìn)行了大量投資汽車和半導(dǎo)體。這將改變產(chǎn)業(yè)格局戲劇化。

Yole進(jìn)一步指出,汽車半導(dǎo)體的價(jià)值(在芯片層面)將從 2020 年的344億美元增長(zhǎng)到

2026 年的785億美元,期間的復(fù)合年增長(zhǎng)率高達(dá) 14.75%。最大的增長(zhǎng)將由向電氣化的重大轉(zhuǎn)變帶來(lái)。在電動(dòng)汽車中。一輛汽車所用到的半導(dǎo)體今天平均價(jià)值 450 美元,但到 2026 年,它將是 700 美元。

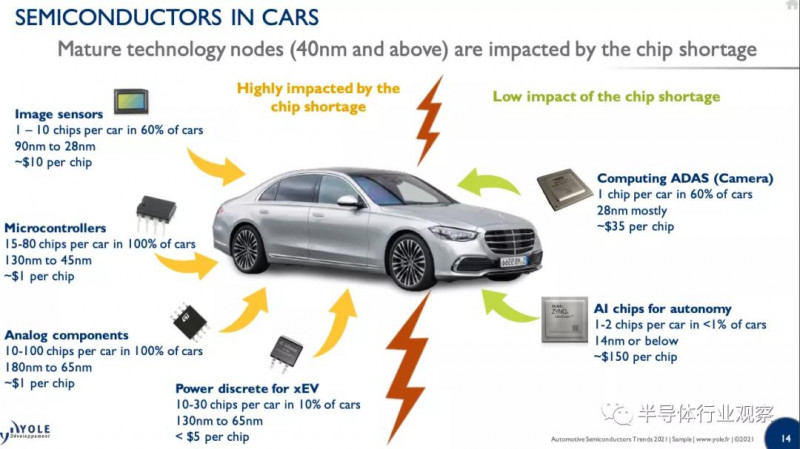

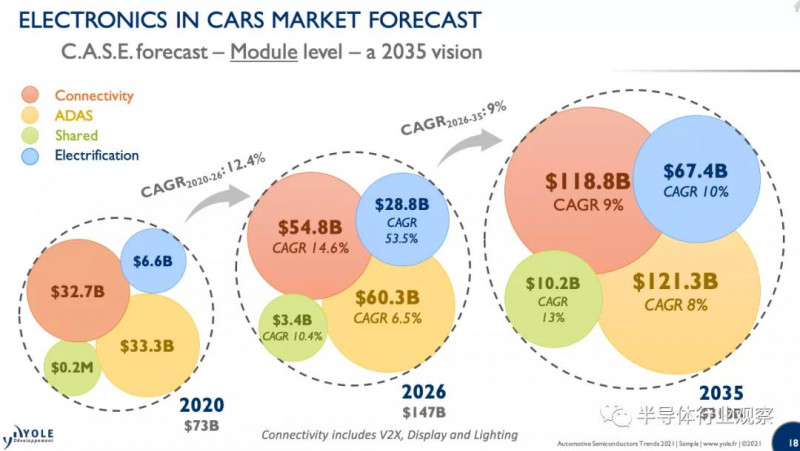

汽車發(fā)展是由C.A.S.E. (連接、ADAS、共享、電氣化)的技術(shù)驅(qū)動(dòng),我們預(yù)測(cè)了 C.A.S.E. 不同環(huán)節(jié)的市場(chǎng)趨勢(shì):

• Connectivity: 2020年為$32,7B in 2020, $54.8B in 2026 –14.6% CAGR

• ADAS: $33.3B in 2020, $60.3B in 2026 – 6.5%CAGR

• Sharing: $0.2B in 2020, $3.4B in 2026 – 10.4% CAGR

• Electrification: $6.6B in 2020, $28.8B in 2026 –53.5% CAGR

按照這個(gè)數(shù)字,CASE市場(chǎng)到2035年將創(chuàng)造高達(dá)3180億美元的市場(chǎng)驅(qū)動(dòng)。

屆時(shí),汽車領(lǐng)域的晶圓出貨量將從 2000 萬(wàn)片增長(zhǎng)到到超過(guò) 4500萬(wàn)片,其中 8 英寸是最常用的晶圓尺寸。20nm及以下節(jié)點(diǎn)將由ADAS和信息娛樂應(yīng)用驅(qū)動(dòng)。

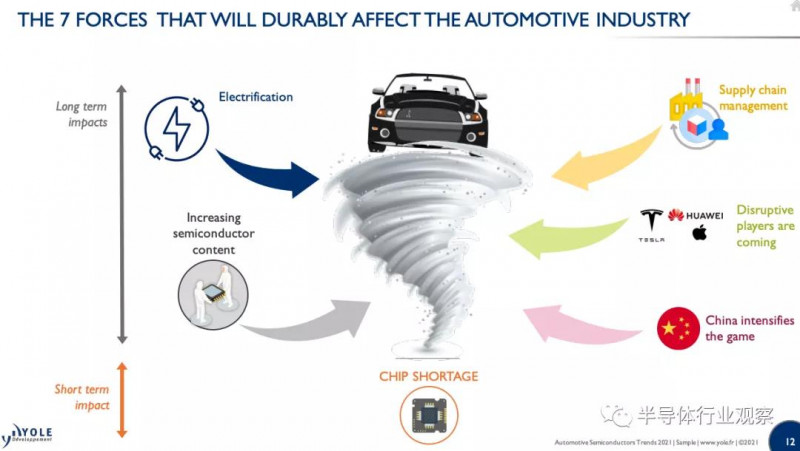

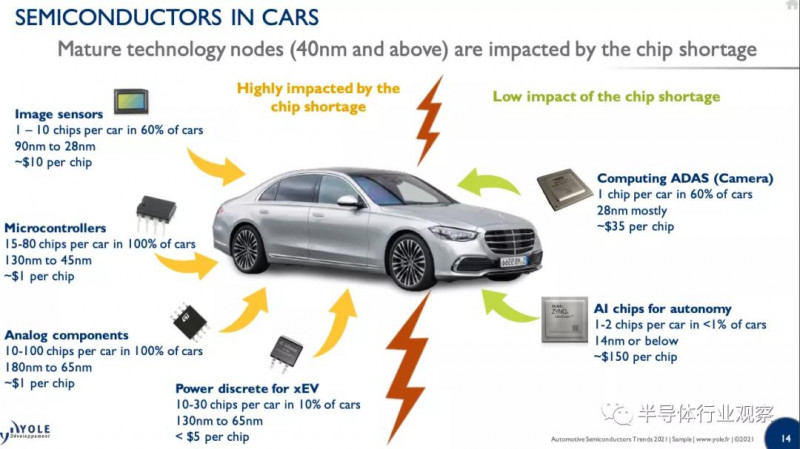

今天,大多數(shù)汽車用晶圓是使用130/180 nm工藝生產(chǎn),前沿的技術(shù)非常稀缺。但是 40nm 和 28nm 工藝用于ADAS(Mobileye EyeQ3 和 EyeQ4)和自動(dòng)駕駛。用于信息娛樂和 ADAS 的內(nèi)存則使用 10-14 nm工藝。未來(lái)7nm可用于高級(jí)駕駛輔助系統(tǒng)。目前芯片短缺主要影響40-180nm 范圍內(nèi)的節(jié)點(diǎn)。

電動(dòng)汽車和自動(dòng)駕駛技術(shù)的發(fā)展自然會(huì)吸引整車廠和一級(jí)組件供應(yīng)商。如Nio、Xpeng 和 Lucid Motors 等原始設(shè)備制造商最近才進(jìn)入這個(gè)行業(yè)。此外,汽車半導(dǎo)體也將迎來(lái)其他參與者,消費(fèi)行業(yè)的半導(dǎo)體廠商也將進(jìn)入該領(lǐng)域。

在這場(chǎng)完全自主的競(jìng)賽中,大型原始設(shè)備制造商擁有許多資源——比如大眾汽車將自己開發(fā)必要的軟件或合作或收購(gòu)機(jī)器人車輛公司。資源匱乏的通用 OEM預(yù)計(jì)將依靠 Tier-1 來(lái)開發(fā)基本的自動(dòng)駕駛功能,這些Tier-1 必須掌握相機(jī)、雷達(dá)、激光雷達(dá)傳感器和計(jì)算。

來(lái)到半導(dǎo)體方面,如高通、英偉達(dá)、和英特爾-Mobileye,正在重新定位自己。而采取的方式包括收購(gòu),以確定自己在自動(dòng)駕駛系統(tǒng)中的地位。例如,高通可能很快會(huì)收購(gòu) Veoneer鞏固其在汽車行業(yè)的地位。

來(lái)自消費(fèi)品行業(yè)的公司,像蘋果、華為或小米一樣,也在進(jìn)入市場(chǎng)。根據(jù)他們的策略,他們只能開發(fā)自動(dòng)駕駛部分或整個(gè)電動(dòng)汽車,就像華為正在做的那樣。富士康,以其在 Apple 中的組裝作用而聞名供應(yīng)鏈,他們正在與多家公司合作,例如 Apple 和 Stellantis,并且正在增加其汽車相關(guān)業(yè)務(wù)。類似富士康這樣的分包商正在增長(zhǎng),并且Fisker 和 Magna 最近的合作伙伴關(guān)系表明,麥格納將入局組裝汽車。

在未來(lái),我們可能會(huì)看到新的汽車原始設(shè)備制造商沒有廠商,而是轉(zhuǎn)向依賴經(jīng)驗(yàn)豐富分包商。

COVID-19 危機(jī)強(qiáng)調(diào)了半導(dǎo)體在汽車中的重要性日益增加。來(lái)自半導(dǎo)體和軟件方擁有雄厚的財(cái)力的去特可以收購(gòu)一些 Tier-1 或 Tier-2s 的公司。這可能會(huì)重塑汽車行業(yè)的未來(lái)幾年的格局。