在當(dāng)前時點,新能源汽車市場比以往任何時候都更加逼近碳化硅的規(guī)?;宪?。據(jù)不完全統(tǒng)計,比亞迪、吉利、現(xiàn)代、廣汽、小鵬等都發(fā)布了搭載800V高電壓平臺的車型,甚至部分車企已經(jīng)將量產(chǎn)時點定在2022年。

這場高壓快充升級革命,正在系統(tǒng)性革新上游供應(yīng)鏈,其中功率器件作為重要參與部件,引發(fā)了二級市場對碳化硅等化合物半導(dǎo)體前所未有的追捧,2021年以來迎來輪番炒作,Wind第三代半導(dǎo)體指數(shù)全年漲幅超50%。另一方面,在新能源汽車市場,碳化硅到底能多大程度替代硅基半導(dǎo)體市場,也同樣值得探討。

車企躍躍欲試

近年來,碳化硅(SiC)半導(dǎo)體逐漸在新能源汽車上顯露身手。2018年,特斯拉全球率先在Model 3電驅(qū)主逆變器上,采用了意法半導(dǎo)體供應(yīng)的650V SiC MOSFET器件,被視為碳化硅上車的風(fēng)向標(biāo)事件。風(fēng)潮繼而涌向國內(nèi),2020年發(fā)布的比亞迪漢純電動高性能四驅(qū)版成為國內(nèi)首款采用自研SiC模塊的車型,功率密度提升了一倍。

為解決里程焦慮,高壓快充系統(tǒng)成為車企不約而同的選擇。在2021年,越來越多車企陸續(xù)發(fā)布了搭載800V高電壓平臺的車型,碳化硅功率器件的陣營也日益壯大。

在去年11月廣州車展上,小鵬汽車發(fā)布小鵬G9,推出的800V平臺采用SiC器件,可實現(xiàn)充電5分鐘,續(xù)航200公里;蔚來ET7也將搭載SiC電驅(qū)系統(tǒng),并將在今年第一季度開始交付。另外,廣汽埃安也正在進行質(zhì)量驗證,預(yù)計在2~3年內(nèi)將有搭載SiC器件的車型投向市場。

電壓平臺的升高,將意味著核心三電系統(tǒng)以及空調(diào)壓縮機、DCDC(直流變壓器)、OBC(車載充電機)等部件以及充電樁都要能在800V甚至1000V的電壓下正常工作。功率器件作為電動汽車逆變器的核心能量轉(zhuǎn)換單元,半導(dǎo)體材料選擇變得尤為重要。

功率半導(dǎo)體產(chǎn)品按襯底材料可分為硅基和碳化硅基兩大類,而碳化硅具有高耐壓特性,在 1200V的耐壓下阻抗遠(yuǎn)低于硅,對應(yīng)的導(dǎo)通損耗會相應(yīng)降低,同時由于碳化硅可以在1200V耐壓下選擇MOSFET封裝,可以大幅降低開關(guān)損耗。

多家車企負(fù)責(zé)人向記者表達了對碳化硅材質(zhì)的看好。

廣汽埃安新能源汽車有限公司技術(shù)中心經(jīng)理湛紹新介紹,功率半導(dǎo)體是新能源汽車有別于傳統(tǒng)燃油車的重要零部件,每臺電動車大約需要配備90~100個,如果是四驅(qū)系統(tǒng)則需求量還要再增加50%,功率半導(dǎo)體在整車半導(dǎo)體中的價值量占比約60%。

“碳化硅主打的性能就是高壓和高頻,進而衍生出耐高溫和大功率的特點,對于整車來說可以提高能量轉(zhuǎn)換效率以及使系統(tǒng)體積小型化。”湛紹新表示。

小鵬汽車動力總成中心IPU硬件高級專家陳宏介紹,碳化硅基的相比硅基半導(dǎo)體能使電機逆變器效率提升約4%,對應(yīng)整車?yán)m(xù)航里程增加約7%。

高壓化的趨勢同時要求充電樁的部件性能重新適配。湛紹新稱,一臺500KW以上的超充樁需要的功率半導(dǎo)體數(shù)量在500個以上,在全樁半導(dǎo)體中價值量占比達80%以上。目前硅基半導(dǎo)體應(yīng)用較為普遍,雖然硅基也能滿足高電壓的性能要求,但效率和體積相比SiC仍存在差距。

中信建投汽車聯(lián)系首席分析師何俊藝告訴證券時報·e公司記者,造車新勢力本身的供應(yīng)體系還沒有完全成熟,需要做一些反復(fù)試驗來糾錯,本土供應(yīng)鏈廠商也有意愿去配合導(dǎo)入新體系,這在去年表現(xiàn)得非常明顯。據(jù)了解,吉利汽車、長城汽車等自主品牌甚至參投國內(nèi)第三代半導(dǎo)體廠商以綁定產(chǎn)能,本土化采購漸成趨勢。

不過,碳化硅上車進程剛剛開始,目前局限于部分中高端車型。汽車獨立分析師張翔向記者表示,SiC半導(dǎo)體目前成本仍然偏高,且車端應(yīng)用需要通過2~3年的車規(guī)認(rèn)證,“一些車企現(xiàn)在拿出SiC的相關(guān)技術(shù),更多是作為一種營銷手段,并沒有真正推出量產(chǎn)車型。”

另外,半導(dǎo)體廠商下訂單需要一定量的支撐,比如特斯拉Model 3去年達到約40萬輛的銷量,而市面上在10萬輛以上年銷量的車型屈指可數(shù),當(dāng)新能源汽車加速上量,就能反向助推碳化硅成本下降。

成本替代的轉(zhuǎn)折點需要同時考慮碳化硅器件的價格和節(jié)約的電池成本。在湛紹新看來,當(dāng)碳化硅模組價格下降到硅基模組的2倍左右時,系統(tǒng)性價比就會凸顯,這個時點可能發(fā)生在2025年,屆時將有大量主流車型普遍使用。

從電子器件廠商角度來看,碳化硅方案的成本下降趨勢是明確的。

“碳化硅在主驅(qū)的應(yīng)用效果是最好的,帶來成本下降也是最顯著的”,廣州聚芯半導(dǎo)體CEO周曉陽向證券時報·e公司記者表示,碳化硅與硅基襯底的成本差距在逐步縮小,已經(jīng)從幾年前4倍左右下降到平均2~3倍左右。

設(shè)備廠商力挺長期碳化硅、氮化鎵等生產(chǎn)成本下降的趨勢,國際設(shè)備廠商龍頭愛思強(Aixtron AG) 副總經(jīng)理方子文介紹,從設(shè)備端來看,預(yù)計2023年還可以繼續(xù)下降25%左右的成本,進一步縮減碳化硅與硅基的成本差。

此外,供應(yīng)鏈安全也是車企愿意嘗鮮的因素之一。投資人士稱,目前車企還是更傾向于國外廠商,英飛凌等國際巨頭短時間內(nèi)難以超越,出于安全考慮可能會把一部分供應(yīng)鏈放在國內(nèi),“不能把雞蛋放在同一個籃子里”,這對國內(nèi)廠商是個機會,但是也要徐徐而圖之。

投資搶灘碳化硅襯底

國際上看,Wolfspeed公司、II-VI公司等全球碳化硅材料制造企業(yè)均安排了較大規(guī)模的產(chǎn)能擴張計劃,并向8英寸邁進,但當(dāng)前碳化硅材料仍呈現(xiàn)供不應(yīng)求的局面,進一步推動產(chǎn)業(yè)內(nèi)部的垂直整合。

集邦咨詢分析師龔瑞驕指出,這背后有兩方面原因,一是碳化硅襯底產(chǎn)品附加值高,占比約六成;二是碳化硅襯底的技術(shù)制程復(fù)雜,晶體生長非常緩慢,也是成為碳化硅晶圓產(chǎn)能的關(guān)鍵制約點。龔瑞驕表示:“我們認(rèn)為取得SiC襯底的資源會成為進入下一代電動車功率器件的入場門票。”

當(dāng)前國際上是從6英寸向8英寸邁進,而中國是從4英寸向6英寸邁進,疊加缺芯影響,國內(nèi)也同樣出現(xiàn)碳化硅襯底產(chǎn)能供不應(yīng)求的狀況。

頭部電子分銷廠商向證券時報·e公司記者表示,現(xiàn)在車企應(yīng)用碳化硅方案的積極性很高,但是問題是現(xiàn)在產(chǎn)能跟不上。“因為缺貨等種種原因,一些國內(nèi)廠商甚至使用4英寸的設(shè)備去做6英寸碳化硅的襯底,所以良率很難上來。”國際領(lǐng)先的化合物半導(dǎo)體設(shè)備廠商負(fù)責(zé)人也向記者確認(rèn)了設(shè)備交期延長,從2020年下半年開始,受供應(yīng)鏈短缺影響,設(shè)備交期正常6個月變?yōu)?~9個月。

即便困難重重,國內(nèi)碳化硅投資布局還是掀起了前所未有的高潮。根據(jù) CASA Research披露,2018年至今,國內(nèi)廠商在持續(xù)布局化合物半導(dǎo)體產(chǎn)業(yè),2020 年一共有24筆投資擴產(chǎn)項目(2019 年 17 筆),增產(chǎn)投資金額超過 694億元,同比增長 161%,其中碳化硅領(lǐng)域共 17 筆、投資 550 億元,超過氮化鎵的投資規(guī)模。

布局碳化硅產(chǎn)業(yè)的玩家中, LED廠商憑借對化合物半導(dǎo)體材料的長期生產(chǎn)使用經(jīng)驗,表現(xiàn)尤為積極。作為LED芯片龍頭公司,三安光電出手闊綽,總投資160億元的湖南三安半導(dǎo)體基地一期項目正式于2021年6月份點亮投產(chǎn),將打造國內(nèi)首條、全球第三條碳化硅垂直整合產(chǎn)業(yè)鏈,計劃月產(chǎn)三萬片6寸碳化硅晶圓。另據(jù)民生證券電子分析師方競介紹,三安光電進展較快,已經(jīng)拿到了歐美汽車電子客戶認(rèn)證。

云岫資本高級經(jīng)理李俊超博士告訴記者,碳化硅等化合物半導(dǎo)體從半導(dǎo)體照明器件,到應(yīng)用在射頻器件以及功率器件,對加工所要求的工藝會更加復(fù)雜,設(shè)備端對精度、純度要求也會更高。國內(nèi)設(shè)備廠商中,中微公司可以做氮化鎵的MOVCD設(shè)備,主要提供給LED廠商;北方華創(chuàng)提供做碳化硅外延片設(shè)備。

作為國內(nèi)碳化硅晶片制造商龍頭廠商,天科合達也是三安光電的供應(yīng)商。三安光電旗下的三安集成從2018年開始進入其前五大客戶,在2020年一季度成為關(guān)聯(lián)方,截止去年一季度采購占比已經(jīng)達到17.53%,位居第二大客戶。2020年,天科合達沖擊科創(chuàng)板上市告終,去年昔日大股東天富能源斥資3.75億元,成為天科合達持股 10.657%的第二大股東。天富能源股價也在去年一季度漲幅一度超過30%。

A股也即將迎來“碳化硅襯底第一股”山東天岳。在半絕緣碳化硅襯底領(lǐng)域,山東天岳的產(chǎn)能在國內(nèi)處于領(lǐng)先地位,在全球位居世界第三。2020年產(chǎn)能翻倍增至4.75萬片/年,2020年相關(guān)業(yè)務(wù)適應(yīng)營收3.47億元。本次山東天岳IPO將募集20億元投資 “碳化硅半導(dǎo)體材料項目” 計劃于2022年試生產(chǎn),預(yù)計2026年全面達產(chǎn)。

碳化硅賽道還吸引著硅基功率模塊廠商的紛紛橫向拓展布局,這其中既包括采用IDM模式的中車時代電氣、比亞迪、士蘭微、華潤微、華微電子等企業(yè),也包括具備設(shè)計和模塊封測的企業(yè),比如斯達半導(dǎo)、宏微科技、臺基股份等。同樣,碳化硅襯底以及外延片資源也備受“搶奪”。

華潤微近期發(fā)布了1200V SiC MOSFET新品,同時公司從事硅基氮化鎵產(chǎn)品研發(fā),但也積極綁定上游襯底以及外延片產(chǎn)能。據(jù)華潤微高管介紹,公司專注于SiC產(chǎn)品的設(shè)計制造,目前尚未進軍SiC上游材料領(lǐng)域,但公司參股了SiC襯底和外延的相關(guān)企業(yè),以便更好地保障產(chǎn)能供應(yīng)。資料顯示,華潤微通過華潤微電子控股有限公司持有碳化硅外延晶片企業(yè)瀚天天成3.2418%的股權(quán)。

另外,露笑科技定增募資投資約6億元加碼6英寸碳化硅襯底,同時與碳化硅外延晶片廠商東莞天域簽訂戰(zhàn)略合作協(xié)議,后者將優(yōu)先選用露笑的6英寸碳化硅導(dǎo)電襯底,鎖定露笑科技2022年~2024年不少于15萬片產(chǎn)能。

雙重綁定股東與客戶

從投資端來看,多數(shù)從事碳化硅功率器件的企業(yè)均采用IDM模式,進展也比較快。

去年12月30日,基本半導(dǎo)體首批碳化硅模塊產(chǎn)品成功下線,成為國內(nèi)第一條汽車級碳化硅功率模塊專用產(chǎn)線,預(yù)計2022年中將實現(xiàn)量產(chǎn)交付,產(chǎn)能為25萬只模塊。另外,近期中車時代電氣宣布,成功實現(xiàn)了電驅(qū)系統(tǒng)10萬臺年產(chǎn)量,其中由國內(nèi)首款基于自主碳化硅研制的大功率電驅(qū)C-Power 220s正式下線,電驅(qū)系統(tǒng)效率最高可達94%。

半導(dǎo)體研發(fā)人士介紹,功率半導(dǎo)體工藝本身不固定,難以像臺積電一樣從代工實現(xiàn)標(biāo)準(zhǔn)化產(chǎn)品生產(chǎn)。功率半導(dǎo)體廠商采用IDM模式,可以根據(jù)各自的條件對工藝進行調(diào)整,逐漸積累起經(jīng)驗,從而優(yōu)化出最好的產(chǎn)品。

不過,傳統(tǒng)的Fabless模式廠商也開始自建化合物半導(dǎo)體產(chǎn)線。作為A股IGBT龍頭,斯達半導(dǎo)在2020年12月加碼碳化硅功率模組產(chǎn)業(yè)化項目;2021年3月份,公司推出募集35億元非公開發(fā)行計劃,其中5億元將投入到碳化硅芯片及產(chǎn)業(yè)化項目。

據(jù)了解,斯達半導(dǎo)碳化硅項目就采用IDM模式,目前進展順利。西部證券分析,因海外廠商供應(yīng)受阻,光伏IGBT國產(chǎn)替代加速,斯達半導(dǎo)在光伏客戶中陸續(xù)完成批量驗證,旺盛需求保障業(yè)務(wù)增長動能充沛;另外,公司車規(guī)級碳化硅模塊已獲多家客戶定點,目前在手訂單約3.5億元。對此,公司方面也向記者確認(rèn)了該筆訂單,不過婉拒披露具體客戶情況。

IGBT同行宏微科技高管日前在調(diào)研中介紹,碳化硅器件已經(jīng)穩(wěn)定出貨,公司與下游客戶共同開發(fā)高功率等級的碳化硅器件。由于代工芯片成本下降,導(dǎo)致公司第三季度毛利率下降,公司新產(chǎn)線預(yù)計年底部分投產(chǎn),自動化率、產(chǎn)品良率都有改善;目前不具備IDM實力,未來將主要和代工廠形成戰(zhàn)略合作,采用包線的形式保證芯片的產(chǎn)能。

此外,A股公司還通過聘用技術(shù)團隊、收購資產(chǎn)等方式進軍碳化硅領(lǐng)域,如露笑科技、鳳凰光學(xué)等。

如今碳化硅等化合物半導(dǎo)體領(lǐng)域還有一個不容忽視的參與者——華為。華為的一大優(yōu)勢在于對部分新能源器件終端市場的把握,例如華為光伏逆變器的出貨量在全球居首。

2021年6月,華為數(shù)字能源部門作為全資子公司獨立出來,主要產(chǎn)品覆蓋光伏、站點、數(shù)字中心、電動車等領(lǐng)域的能源解決方案。數(shù)字能源部門的產(chǎn)品此前基本采用的是英飛凌的功率模塊,大約在三四年前開始親自涉足功率半導(dǎo)體,一方面由于功率半導(dǎo)體是產(chǎn)品技術(shù)核心,另一方面也是經(jīng)歷制裁后考慮到供應(yīng)連續(xù)性的因素。該部門最先著手的是氮化鎵,之后陸續(xù)做了IGBT、碳化硅等半導(dǎo)體,現(xiàn)在已經(jīng)基本覆蓋不同類型和材料的功率半導(dǎo)體。

從股權(quán)和客戶關(guān)系也能印證上述說法。記者注意到,碳化硅龍頭天科合達與山東天岳、東莞天域等企業(yè)背后都出現(xiàn)了華為旗下投資平臺哈勃投資身影,而且華為或關(guān)聯(lián)方還高度疑似為山東天岳的主要客戶。

據(jù)披露,2014年山東天岳與上述關(guān)聯(lián)股東客戶建立合作關(guān)系,開始研發(fā)用于制作氮化鎵射頻芯片的半絕緣型碳化硅襯底;碳化硅產(chǎn)品需求迅速增加后,2019年山東天岳通過了股東客戶的合格供應(yīng)商體系,并在2020年成為公司第二大客戶,2021年雙方簽訂了上萬片采購框架協(xié)議,未來業(yè)務(wù)量仍將持續(xù)增長。

各類型半導(dǎo)體錯位發(fā)展

當(dāng)前化合物半導(dǎo)體布局功率器件還處于早期階段,技術(shù)路徑并未固定。所以,碳化硅還面臨著來自氮化鎵(GaN)的競爭。在這方面,聞泰科技旗下安世半導(dǎo)體在積極布局。

目前安世半導(dǎo)體在行業(yè)推出領(lǐng)先性能的第三代半導(dǎo)體氮化鎵功率器件 (GaN FET),目標(biāo)市場包括電動汽車、數(shù)據(jù)中心、電信設(shè)備、工業(yè)自動化和高端電源,特別是在插電式混合動力汽車或純電動汽車中。目前公司的650V氮化鎵(GaN)技術(shù),已經(jīng)通過車規(guī)級測試。另外,在碳化硅(SiC)產(chǎn)品目前已經(jīng)交付了第一批晶圓和樣品。

寧德時代創(chuàng)始人曾毓群也投資氮化鎵新秀英諾賽科,認(rèn)繳出資額為7504.54萬元,持股比例為2.12%。英諾賽科作為國內(nèi)GaN功率器件的領(lǐng)軍企業(yè),已建成中國首條8英寸硅基氮化鎵外延與芯片大規(guī)模量產(chǎn)生產(chǎn)線,并在近期將ASML光刻機導(dǎo)入氮化鎵量產(chǎn)線,進一步提升硅基氮化鎵功率器件制造的產(chǎn)能及產(chǎn)線良率。

不過,當(dāng)前氮化鎵的處境有些尷尬。半導(dǎo)體研發(fā)人士介紹,GaN在中低壓領(lǐng)域和MOSFET的應(yīng)用領(lǐng)域有所重疊,而在100V左右的低壓下性價比不如MOSFET,其最大的優(yōu)勢還是在于高頻,因此在射頻芯片、激光雷達等領(lǐng)域有較強的需求。

“英諾賽克的8英寸氮化鎵技術(shù)堪比國外先進水平,但目前還在找客戶消化產(chǎn)能。他們本來是IDM模式,但現(xiàn)在為了消化產(chǎn)能也愿意接一些代工的訂單。”上述半導(dǎo)體研發(fā)人士稱。

電子行業(yè)分析師向記者介紹,從投資邏輯順序來看,當(dāng)前主題是襯底產(chǎn)能緊缺,預(yù)計產(chǎn)能上來后下來會關(guān)注模塊、mos等環(huán)節(jié);不過,也需要值得注意,碳化硅、氮化鎵業(yè)務(wù)在當(dāng)前上市公司業(yè)務(wù)體量占比普遍并不多。

龔瑞驕也向記者表示, 碳化硅更適合于一些高功率領(lǐng)域,比如說特高壓電網(wǎng)、風(fēng)電、光伏、儲能以及新能源汽車,在新能源汽車中,一個電池電壓系統(tǒng)的升級,對碳化硅系統(tǒng)作用體現(xiàn)得就越明顯;氮化鎵更適合一些高頻的領(lǐng)域,比如ACDC轉(zhuǎn)換,現(xiàn)在最火爆的應(yīng)用就是快速充電頭,未來還會擴展到數(shù)據(jù)中心以及汽車領(lǐng)域。

畢竟,化合物半導(dǎo)體所要撼動的是長期制霸、持續(xù)演進的硅片市場。 深圳大學(xué)半導(dǎo)體制造研究院院長王序進日前在出席集邦峰會上指出,硅基半導(dǎo)體已經(jīng)有上千億美元的市場體量,化合物半導(dǎo)體未來市場規(guī)模約是前者十分之一。據(jù)統(tǒng)計國內(nèi)碳化硅項目有100多個,而碳化硅晶圓從長晶、切片、研磨到外延,它耗時長,缺陷多,生產(chǎn)良率還非常低,投資要三思而行。

有車企廠商聲稱,預(yù)計到2023年用SiC車用功率半導(dǎo)體全面替代旗下汽車的硅基IGBT,但是更多電子領(lǐng)域人士認(rèn)為,未來碳化硅等化合物半導(dǎo)體與硅共存將會是常態(tài)。

陳東坡指出,碳化硅在高壓領(lǐng)域和中壓領(lǐng)域,硅器件在成本敏感的領(lǐng)域更有優(yōu)勢。

據(jù)預(yù)測,長續(xù)航里程的車型的碳化硅導(dǎo)入驅(qū)動力比較強,預(yù)計在2023~2024年,有望實現(xiàn)100%導(dǎo)入;400~500公里續(xù)航里程的車型預(yù)計將在2024年之后開始導(dǎo)入,滲透率將達到40%左右;400公里以下續(xù)航里程車型,預(yù)計2025年以后才會逐步跟進,滲透率預(yù)估在10%左右。

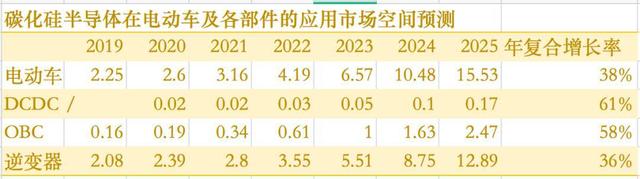

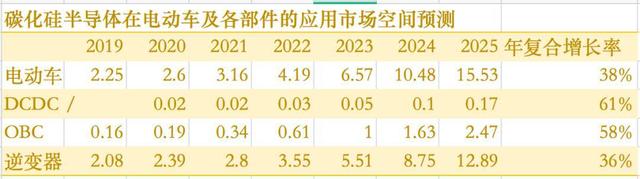

集邦咨詢預(yù)測,隨著汽車平臺高壓化趨勢愈演愈烈,預(yù)估2025年電動車市場對6英寸SiC晶圓需求將達169萬片。全球SiC功率器件市場規(guī)模將從2020年的6.8億美元增長至2025年的33.9億美元,年復(fù)合增長率將達38%,其中新能源汽車的主逆變器、OBC(車載充電器)、DC-DC(電源模塊)將成為主要驅(qū)動力,或在2025年占據(jù)62%的市場份額。

王序進指出,相比而言,全球半導(dǎo)體行業(yè)已經(jīng)過幾十年的整合,海外都是“集團軍”模式,中國遍地是“游擊隊”,如果要實現(xiàn)趕超,需要資本把“游擊隊”整合起來,未來五年將是整合期。