半導(dǎo)體清洗設(shè)備是貫穿半導(dǎo)體產(chǎn)業(yè)鏈的重要工藝環(huán)節(jié),在全球半導(dǎo)體設(shè)備的市場(chǎng)銷售額占比約5%-7%,但目前全球半導(dǎo)體清洗設(shè)備市場(chǎng)基本被國際大廠壟斷,國內(nèi)廠商的份額極低。不過隨著包括至純科技(603690.SH)在內(nèi)的國產(chǎn)企業(yè)在技術(shù)上逐漸對(duì)標(biāo)國際大廠,清洗設(shè)備國產(chǎn)替代的發(fā)展路徑逐漸明晰。

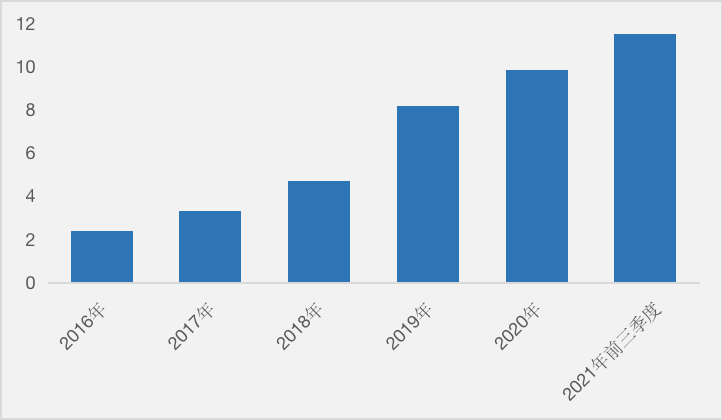

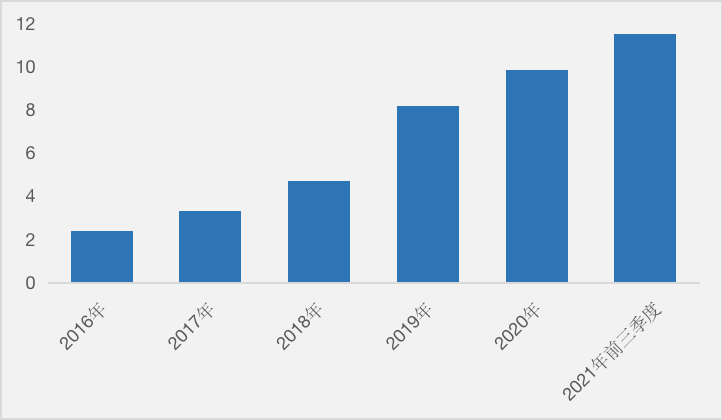

數(shù)據(jù)來源:公司財(cái)報(bào)

至純科技是國內(nèi)半導(dǎo)體濕法設(shè)備的龍頭,公司客戶涵蓋多家海內(nèi)外龍頭客戶。多家機(jī)構(gòu)看好公司前景,認(rèn)為其具備較強(qiáng)的國產(chǎn)替代性。根據(jù)東方財(cái)富choice數(shù)據(jù),在過去1年內(nèi),共計(jì)12家機(jī)構(gòu)對(duì)公司作出了評(píng)級(jí),其中9家給予“買入”,3家給予“增持”。

隨著行業(yè)步入高速成長(zhǎng)期,加之技術(shù)不斷突破,公司的盈利能力穩(wěn)步提升,不過部分多年未改善的財(cái)務(wù)指標(biāo)需要注意,其經(jīng)營(yíng)性現(xiàn)金流為負(fù)的狀況已持續(xù)5年,資金長(zhǎng)期無法回籠,且缺口逐年擴(kuò)大。

業(yè)績(jī)?cè)鲩L(zhǎng) 現(xiàn)金流連續(xù)多年倒掛

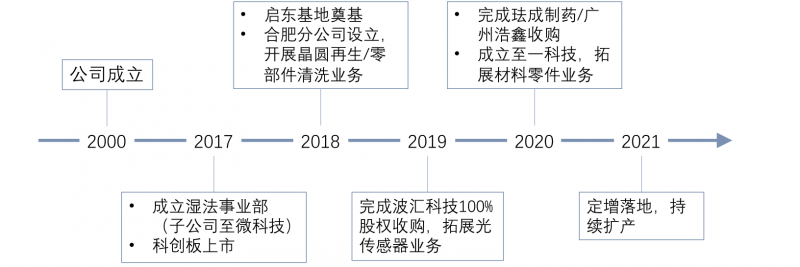

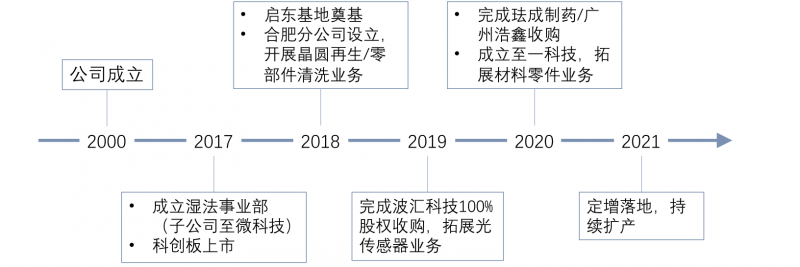

至純科技成立于2000年,于2017年上市,公司最初的主營(yíng)業(yè)務(wù)以高純工藝系統(tǒng)為主,于2017年起通過成立事業(yè)部以及收并購舉措,開始拓展半導(dǎo)體濕法清洗設(shè)備、光傳感應(yīng)用及相關(guān)光學(xué)元器件業(yè)務(wù),產(chǎn)品廣泛應(yīng)用于半導(dǎo)體、微電子、生物醫(yī)藥、光伏、光纖、TFT-LCD、LED等領(lǐng)域。

公司發(fā)展歷程

資料來源:公司公告

2016年-2020年,公司營(yíng)收年復(fù)合增速約52%,凈利潤(rùn)年復(fù)合增速約55%,2021年前三季度,公司營(yíng)收12.83億元,凈利潤(rùn)為1.88億元,分別同比增69%、128%,其業(yè)績(jī)?cè)诮鼛啄晏幱诟咚俪砷L(zhǎng)期。

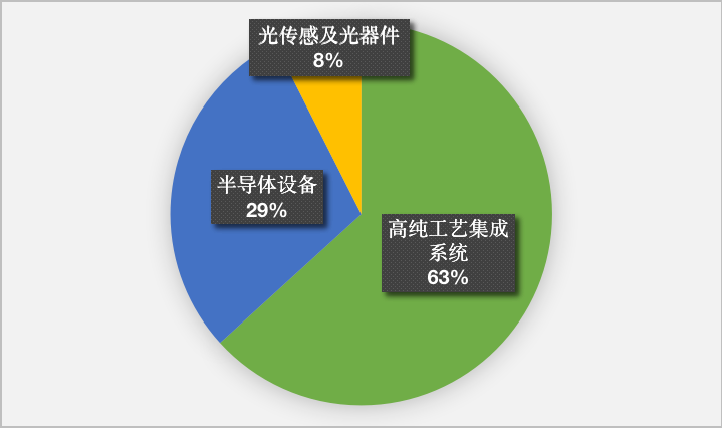

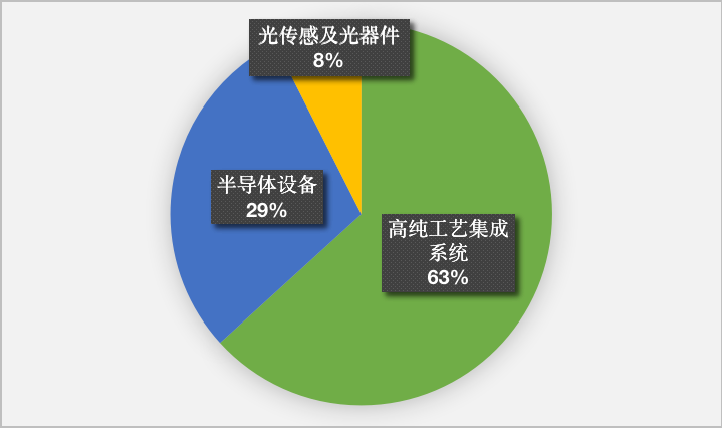

公司2021年H1的營(yíng)收結(jié)構(gòu)

數(shù)據(jù)來源:公司財(cái)報(bào)

從盈利能力上來看,2016年-2021年前三季度,公司毛利率及凈利率呈現(xiàn)出波動(dòng)上漲的趨勢(shì)。

公司2016年-2021年前三季度的毛利率及凈利率

數(shù)據(jù)來源:公司財(cái)報(bào)

公司的經(jīng)營(yíng)模式為定制化服務(wù),即在獲取訂單及定金后,再進(jìn)行制作及交付,在此過程中,存貨及應(yīng)收賬款便成為了其營(yíng)運(yùn)能力的重要衡量指標(biāo)。

從公司歷年的存貨明細(xì)來看,以未完成項(xiàng)目施工居多,2016年-2021年前三季度,公司的存貨周轉(zhuǎn)率分別為1.672、1.364、1.559、1.235、1.235、0.779,存貨逐年增長(zhǎng),存貨周轉(zhuǎn)率則在逐年下滑。

公司2016年-2021年前三季度的存貨簡(jiǎn)況(億元)

數(shù)據(jù)來源:公司財(cái)報(bào)

同期公司的應(yīng)收賬款占營(yíng)收的比重分別為91%、91%、69%、83%、70%、90%,應(yīng)收賬款周轉(zhuǎn)率分別為1.167、1.234、1.645、1.522、1.534、1.188,應(yīng)收賬款成了公司金額最大、居高不下的資產(chǎn)項(xiàng)目。

公司2016年-2021年前三季度的應(yīng)收賬款簡(jiǎn)況(億元)

數(shù)據(jù)來源:公司財(cái)報(bào)

存貨及應(yīng)收賬款的增加帶來了現(xiàn)金流壓力,同期公司的經(jīng)營(yíng)性現(xiàn)金流凈額分別為-0.18億元、-0.68億元、-0.53億元、-1.1億元、-2.8億元、-1.99億元,逐年增長(zhǎng)。

與此同時(shí),自2017年開始拓展半導(dǎo)體等相關(guān)業(yè)務(wù)后,出于收購資產(chǎn)及增加設(shè)備制造產(chǎn)能的資金需求,需要大額的資金投入,公司的投資現(xiàn)金流凈額開始持續(xù)負(fù)增長(zhǎng),同期分別為0.22億元、-1.67億元、-0.94億元、-5.19億元、-9.09億元、-3.82億元。

不過,如同硬幣的兩面,一面是缺口更大的現(xiàn)金流,另一面則是更加明朗的發(fā)展前景。

濕法設(shè)備產(chǎn)能爬坡 大基金二期擬入股

至純科技目前的客戶包括中芯國際(688981.SH)、華潤(rùn)微(688396.SH)、臺(tái)灣力晶、TI、華虹華力、士蘭微(600460.SH)、長(zhǎng)江存儲(chǔ)、長(zhǎng)鑫存儲(chǔ)、海力士、三星、臺(tái)積電、力晶半導(dǎo)體、華為、燕東微電子等,海外龍頭及本土客戶均有覆蓋。

拆解公司業(yè)務(wù)結(jié)構(gòu),目前大部分收入來源于高純工藝系統(tǒng),其下游應(yīng)用領(lǐng)域包括半導(dǎo)體及光伏制造。僅半導(dǎo)體領(lǐng)域的市場(chǎng)空間,據(jù)WSTS數(shù)據(jù),2020年中國大陸地區(qū)產(chǎn)能占全球份額15%,預(yù)計(jì)2030年將增至24%,下游需求旺盛。據(jù)公司年報(bào),2020年所有核心客戶均給予了持續(xù)的重復(fù)訂單。

但對(duì)于市場(chǎng)而言,其半導(dǎo)體濕法清洗設(shè)備業(yè)務(wù)似乎更具吸引力,伴隨著產(chǎn)能爬坡有望助推公司業(yè)績(jī)一路上揚(yáng)。

光大證券認(rèn)為,公司有望成為國內(nèi)高端濕法設(shè)備的領(lǐng)先者,隨著公司一線客戶的不斷擴(kuò)張以及下游需求的持續(xù)增長(zhǎng),公司有望迎來快速發(fā)展。

信達(dá)證券認(rèn)為,濕法設(shè)備是國內(nèi)廠商率先實(shí)現(xiàn)國產(chǎn)替代突破的環(huán)節(jié),據(jù)半導(dǎo)體行業(yè)協(xié)會(huì)數(shù)據(jù),當(dāng)前濕法清洗設(shè)備國產(chǎn)化率約達(dá)20%,國產(chǎn)替代趨勢(shì)持續(xù)。

清洗環(huán)節(jié)用于去除半導(dǎo)體硅片制造、晶圓制造和封裝測(cè)試中可能存在的雜質(zhì)、反應(yīng)產(chǎn)物、殘留化學(xué)品等。清洗設(shè)備占晶圓廠總投資額的8%-10%,當(dāng)芯片制程每前進(jìn)一個(gè)世代,清洗設(shè)備的需求會(huì)增加20%-30%。以4萬片月產(chǎn)能的晶圓廠為例,邏輯上代工廠需要80臺(tái)左右的清洗設(shè)備。

根據(jù)Gartner統(tǒng)計(jì)數(shù)據(jù),2024年預(yù)計(jì)全球半導(dǎo)體清洗設(shè)備市場(chǎng)銷售額達(dá)31.93億美元。目前半導(dǎo)體清洗技術(shù)主要分為濕法清洗和干法清洗兩種工藝路線,濕法清洗是主流的清洗技術(shù)路線,占芯片制造清洗步驟數(shù)量的90%以上。

至純科技提供濕法設(shè)備包含濕法槽式及濕法單片式清洗設(shè)備,在技術(shù)上,至純科技采用先進(jìn)的Nano Spray技術(shù),這也是日本SREEN等國際大廠使用的主流清洗技術(shù),公司現(xiàn)已獲得28nm全系列認(rèn)證通過(包括濕法刻蝕、去膠、清洗、刷洗等工藝),并向14nm及14nm以下制程突破。

目前國內(nèi)布局清洗設(shè)備的廠商除了至純科技外,還有北方華創(chuàng)(002371.SZ)、盛美上海(688082.SH)、芯源微(688037.SH)等,產(chǎn)品功能特性各有所長(zhǎng)。

國產(chǎn)清洗設(shè)備產(chǎn)品簡(jiǎn)況

資料來源:公司官網(wǎng)、信達(dá)證券

在市場(chǎng)份額上,2020年全球半導(dǎo)體清洗設(shè)備市場(chǎng)基本上被日本SREEN、日本TEL、韓國SEMES和美國 LAM壟斷,市場(chǎng)銷售額合計(jì)占比 97.7%,包含至純科技在內(nèi)的國產(chǎn)廠商份額較低,不過這也意味著,國內(nèi)廠商有著較大的國產(chǎn)替代空間。

公司在近幾年亦多次融資擴(kuò)產(chǎn),2019年、2020年分別通過可轉(zhuǎn)債和定增方式進(jìn)行融資,在安徽合肥、江蘇啟東分別投入資金1.8億元、4億元擴(kuò)建濕法設(shè)備產(chǎn)能,合肥項(xiàng)目規(guī)劃產(chǎn)能40臺(tái)/年,啟東項(xiàng)目一期規(guī)劃產(chǎn)能48臺(tái)/年。隨著至純科技進(jìn)入產(chǎn)能爬坡和供應(yīng)鏈自主發(fā)展階段,有望在短期獲得可觀的市占率。

根據(jù)財(cái)報(bào),在2021年上半年,公司新增濕法設(shè)備訂單4.3億元,達(dá)到上一年全年濕法設(shè)備訂單的85%,其中單片設(shè)備訂單2億元。另根據(jù)公司在2021年11月22日的互動(dòng)平臺(tái)數(shù)據(jù),截至2021年三季報(bào)報(bào)告期內(nèi),公司濕法部門的目前訂單額已經(jīng)超過8億元,其中新增單片設(shè)備訂單在價(jià)值量上超過一半。

另外,公司的半導(dǎo)體濕法清洗設(shè)備控股子公司至微科技還擬通過增資擴(kuò)股引入戰(zhàn)略投資者并進(jìn)行部分股權(quán)轉(zhuǎn)讓,增資方包括大基金二期、混改基金、中芯聚源、裝備材料基金、芯鑫鼎橡、遠(yuǎn)致星火等,交易各方合計(jì)增資額為4.2億元。上海證券認(rèn)為,引入戰(zhàn)略投資者有助于雙方形成以股權(quán)為紐帶的戰(zhàn)略合作關(guān)系,有利于公司開拓新客戶以及進(jìn)一步尋求產(chǎn)業(yè)合作機(jī)會(huì)。

而作為濕法業(yè)務(wù)的延伸,公司的晶圓再生業(yè)務(wù)亦有看點(diǎn),其主要用于測(cè)試片晶圓的重復(fù)利用。

根據(jù)ICInsight對(duì)未來產(chǎn)能擴(kuò)張預(yù)測(cè),隨著半導(dǎo)體制造硅晶圓產(chǎn)能持續(xù)向中國轉(zhuǎn)移,2022年中國大陸晶圓廠產(chǎn)能將達(dá)410萬片/月,占全球產(chǎn)能17.15%。根據(jù)公司于2021年12月2日在互動(dòng)平臺(tái)上的回復(fù),目前晶圓再生項(xiàng)目一期已正式量產(chǎn),產(chǎn)能正在爬坡,二期項(xiàng)目將在一期產(chǎn)能充分釋放后逐步啟動(dòng)。

公司是晶圓廠上游的設(shè)備和系統(tǒng)供應(yīng)商,其高純工藝系統(tǒng)及半導(dǎo)體濕法設(shè)備業(yè)務(wù)均受益于本土晶圓廠的大規(guī)模擴(kuò)產(chǎn)。上海證券表示,濕法清洗設(shè)備和高純工藝系統(tǒng)業(yè)務(wù)有望實(shí)現(xiàn)協(xié)同發(fā)展。未來隨著清洗設(shè)備收入占比不斷提升,公司估值有望提升。截至2022年2月11日收盤,公司每股報(bào)收38.35億元,總市值為122.1億元,動(dòng)態(tài)市盈率為48.69倍。